SERVICE -サービス-

中⼩企業におけるM&Aはこれまで「⾝売り」というマイナスのイメージがありましたが、M&Aという⼿法が認知されてきた状況下、⾜許は「攻めのM&A」として、経営戦略上の選択を⾏う経営者が増加してきております。

中⼩企業におけるM&Aはこれまで「⾝売り」というマイナスのイメージがありましたが、M&Aという⼿法が認知されてきた状況下、⾜許は「攻めのM&A」として、経営戦略上の選択を⾏う経営者が増加してきております。

-

専門性

M&Aアドバイザリー業務の経験豊かなコンサルタントがプランニングから実⾏まで⼀気通貫で情熱と責任をもってサポートします。⼠業との連携体制により、税務、労務、法務等、多⾓的かつ専⾨的な視点で公正なアドバイスを⾏います。

-

信頼感

⾦融機関等と強固な連携態勢を構築しており、安⼼のネットワークでマッチングが可能です。M&Aで最も重要な秘密保持と情報管理の遵守を最優先事項といたします。

-

手数料体系

当社では譲渡を希望される方には、費用に縛られることなく、M&Aという選択肢をご検討いただけるよう着⼿⾦無料としております。お相⼿先との基本合意に⾄るまで原則費⽤は発⽣せず、納得感のある⼿数料体系となっています。

M&Aの流れ

譲渡をお考えの⽅へ

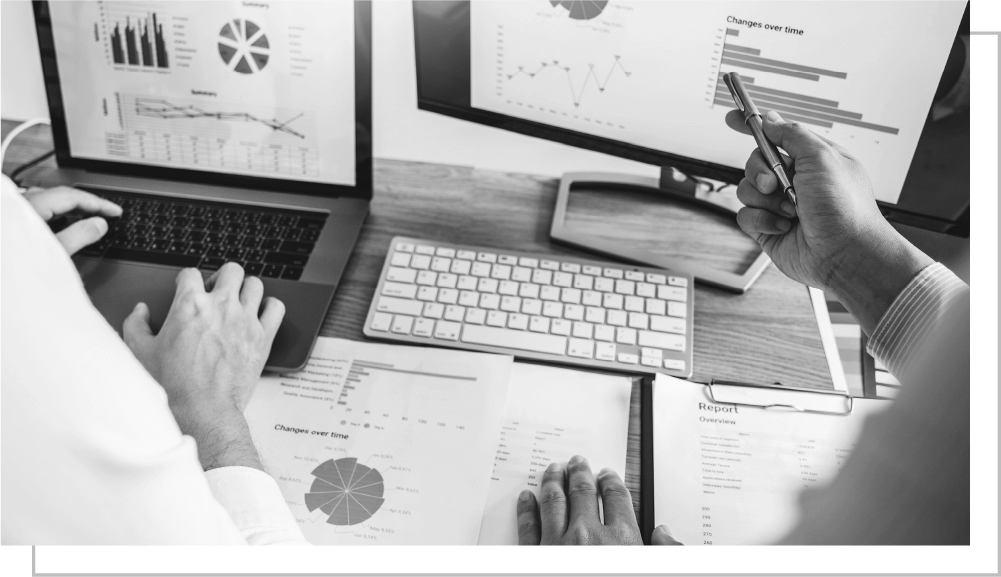

中⼩企業のオーナー経営者にとって、避けて通れない重要な経営課題、それが「事業承継」です。事業承継を考えるうえでは、まず「誰に承継するか」を決める必要がありますが、2020年3⽉31⽇に中⼩企業庁が策定した中⼩M&Aガイドラインによると、“⽇本全体において、⽇本全体において、令和7年(2025年)までに、平均引退年齢である70歳を超える中⼩企業・⼩規模事業者(以下「中⼩企業」という。)の経営者は約245万⼈、うち約半数の約127万⼈が後継者未定と⾒込まれている。”というデータが記載されており、中⼩企業の多くは「誰に承継するか決めていない」あるいは「後継者がいない」というのが実情となっています。後継者がおらず、何らの対策も講じないまま、廃業を選択するケースが多く存在していることが昨今、「⼤廃業時代」といわれている⼤きな要因であり、今後、廃業を選択する企業に⻭⽌めがかからない場合、従業員の雇⽤が失われたり、連鎖廃業や取引断絶によって、既存のサプライチェーンに⽀障が⽣じるなど、地域経済に及ぼす悪影響は計り知れません。そこで、後継者不在の中⼩企業にとって、注⽬されている事業承継の⽅法が「M&A(第三者承継)」になります。中⼩企業におけるM&Aはこれまで「⾝売り」というマイナスのイメージがあったほか、後継者がいないという焦りや、⼤⼿との競争による先⾏き不安等の後ろ向きな選択肢として認識されるケースが多くありましたが、⾜許はM&Aという⼿法やメリットが広く⼀般的に認知されてきたこともあり、前向きな経営戦略上の⼿段として「攻めのM&A」を選択するオーナー経営者が増加してきています。

M&Aによる第三者承継のメリット

会社にとって

-

企業の

存続蓄積された技術・ノウハウ・商圏が守られ、廃業となれば深刻となる取引先への影響も防ぐことができる。サプライチェーンの維持等、地域経済の持続にも効果がある。

-

経営基盤の

強化⾃社より規模が⼤きい企業の傘下に⼊ることで、より円滑な資⾦調達・販路拡⼤・商材の拡充が期待できることに加えて、法⼈と個⼈の資産を分離した透明性の⾼い経営や社内体制の整備等、企業価値の向上に繋がる。

オーナー経営者(個⼈)にとって

-

事業承継

問題の解決会社を引き継いでいくという経営者としての責任を果たすことができる。

-

プレッシャー

からの解放経営者としての責任から解放され、連帯保証・個⼈資産の担保提供の解除が可能。

-

⼿取⾦額※

M&Aの場合の株式譲渡対価の⽅が、廃業(精算)と⽐較して⼿取⾦額が⼤きくなることが多い。

※⼿取⾦額の違い

| M&A(株式譲渡) | 廃業(精算) | |

|---|---|---|

| 価格 | M&A取引⾦額(時価純資産+営業権(のれん))を株式の譲渡対価として得ることができる。 | 資産を処分し、債務を返済して残った⾦額を株主に分配。資産の売却時は時価を⼤幅に下回ることが多く(特に在庫・機械)、⼯場⽤の⼟地は値がつかないことや、建物を取り壊しし、更地にする必要がある場合もある。従業員への退職⾦⽀払いも検討が必要。 |

| 税金 | 譲渡側株主に対する課税は譲渡所得に対して、20.315%の申告分離課税。(復興特別所得税含む) 譲渡所得=譲渡⾦額-(株式取得費⽤+譲渡経費) |

資産を売却して売却益が出た場合はまず法⼈税が発⽣する(実⾏税率約30%)。その後、残余⾦を株主(個⼈)に分配する際に出資額を超える部分は配当所得として、総合課税(最⾼55%)が適⽤される。 |

事業承継は早めの対策が重要です。何もしないでいると、⾃社のヒトもモノも古くなり、企業価値も棄損されていく恐れもあります。事業承継でお悩みの経営者様、まずはご相談(無料、秘密保持厳守)ください。弊社では、地域⾦融機関等と連携しながら、事業承継M&Aの経験豊かなコンサルタントや⼠業が、「伴⾛⽀援」と「実⾏⽀援」で全⼒サポートさせていただきます。

-

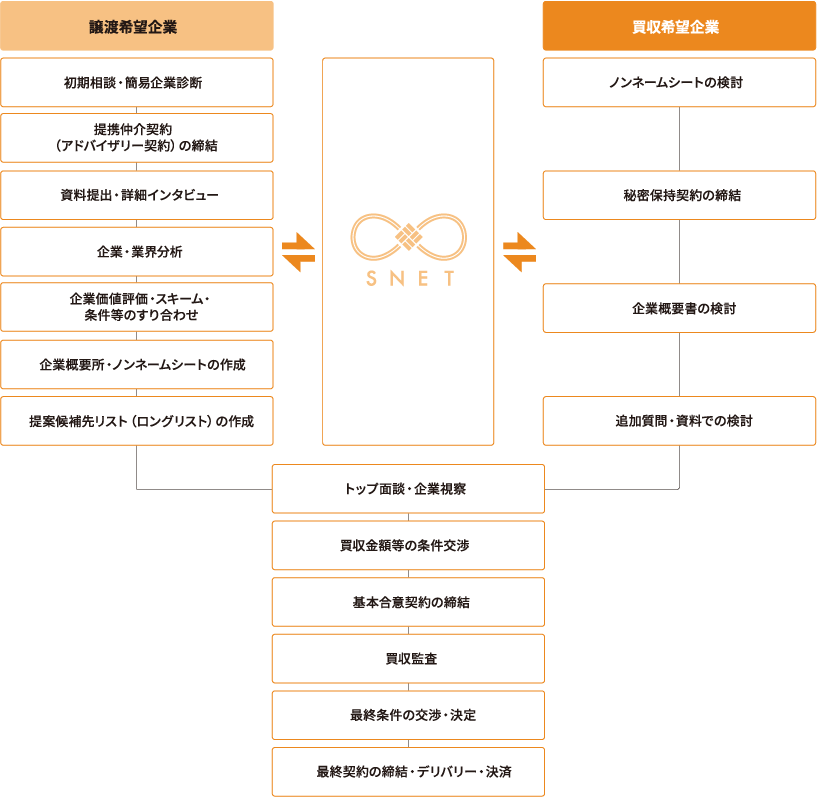

案件化

-

初期相談・簡易企業評価事業内容や財務内容等の概要、譲渡する理由や想い、希望条件等についてヒアリングさせていただきます。また、希望に応じて決算書等に基づき簡易企業評価を行います。(原則無料)

-

提携仲介契約

(アドバイザリー契約)の締結各種条件等についてご同意頂ける場合、弊社との提携仲介契約(アドバイザリー契約)をご締結いただきます。 -

資料提出・詳細インタビュー必要資料をご準備ご提出いただくほか、マネジメントインタビューをさせていただきます。

-

企業価値評価・スキーム・

条件等のすり合わせご提出いただいた資料やマネジメントインタビューに基づき、企業価値評価やスキーム立案を行い、条件面等について擦り合わせを行います。 -

企業概要書・

ノンネームシートの作成マッチングに向けた提案資料(企業概要書、ノンネームシート)を作成します。 -

提案候補先リスト

(ロングリスト)の作成興味を示しそうな買手候補先リスト(ロングリスト)を作成します。

-

-

マッチング

-

マッチング開始ネームクリア(相手先ごとの提案可否の確認)を行い、提案先と秘密保持契約を締結(必須)したうえでのマッチングを行います。

-

関心を示した先とのQ&A関心を示した先からの追加資料の提供や各種Q&Aの対応を弊社を通じて行います。

-

トップ面談譲渡希望企業と買収希望企業でのトップ面談・会社見学をセッティングします。この場で、直接相手の人柄、事業内容。企業文化・組織風土等をご確認いただきます。

-

-

エグゼキューション

-

基本合意契約の締結最終契約前の仮契約を締結します。契約内容は主に、①売買金額などの大まかな条件面②買手への独占交渉権の付与③売手における買収監査への協力④クロージングまでの善選注意義務等になります。

-

買収監査買収希望企業が調査対象範囲を定め、譲渡希望企業の実地調査を行います。通常は従業員のいない休日に行い、1〜3日程度で終了します。

-

最終条件の交渉・決定買収監査の結果を踏まえて、最終的な条件の調整を行います。

-

最終契約の締結・

デリバリー・決済最終契約を締結し、クロージングに至ります。

クロージング時点で譲渡代金の決済を行います。

-

買収をお考えの⽅へ

⾜許、社会の構造的変化や競合動向変化によって、⾃社を取り巻く経営環境の浮き沈みが激しい時代となっており、新型コロナウイルス感染拡⼤がそれに拍⾞をかけています。このような環境下において、既存事業の拡⼤や新規事業への参⼊をどのように検討していくべきかというご相談を数多くいただきます。

既存事業の拡⼤や新規事業への参⼊を果たすための選択肢は、「1.⾃前」「2.M&A」のいずれかになります。

M&Aは⼤企業だけでなく、中堅・中⼩企業においても広く⼀般的に⽤いられる有効な選択肢となってきており、M&A(買収)のメリットは以下のとおりです。

買収によるメリット

-

事業規模の

拡⼤買収対象企業が保有する不動産や設備だけでなく、⼈材、技術・ノウハウ、取引先、知名度・ブランド⼒、商圏等を⼿に⼊れることで、事業規模の拡⼤を実現できます。

例:⼩売業・サービス業による同業の買収(マーケットシェア拡⼤) -

事業の多⾓化

・内製化⾃社より規模が⼤きい企業の傘下に⼊ることで、より円滑な資⾦調達・販路拡⼤・商材の拡充が期待できることに加えて、法⼈と個⼈の資産を分離した透明性の⾼い経営や社内体制の整備等、企業価値の向上に繋がる。

-

新規事業

参⼊新たな収益の柱を確保しようとして、⾃前で⼀から新たな事業に参⼊しようとする場合、販路、⼈材および拠点の確保、許認可取得等、相応のリスクがつきまといます。M&Aで実績ある企業を買収することで、リスクを軽減することができます。

-

時間を買う

M&A(買収)による⼀番のメリットは時間を買うことができる点です。事業成⻑に必要な要素である、販路開拓や技術開発、従業員の育成等、通常であれば相当な時間とコストをかけないと⼿に⼊れられないものを、M&Aであればすぐに⼿に⼊れることができます。⼀⽅で以下のようなデメリット(留意点)もあります。

買収によるデメリット(留意点)

買収後の企業統合がうまくいかない、想定したシナジーが⽣まれない企業⽂化や社⾵が違う企業同⼠が統合することになるので、融合までに時間を要したり、融合プロセスの中で軋轢が⽣じてしまう可能性があります。この融合作業がうまくいかない場合、想定していたシナジー効果を発揮できないこともあります。

-

簿外債務・

偶発債務の

承継買収対象企業の貸借対照表には記載されていない簿外債務(賞与引当⾦、退職給付引当⾦、回収⾒込みの低い⾦銭債権等)や今後発⽣するリスクのある偶発債務(債務保証、訴訟関係、環境汚染等)を引き継いでしまうリスクがあります。このようなリスクを事前に洗い出し把握するためにも、最終契約締結・クロージングの前にデューデリジェンスを実施します。

-

⼈材の流出

M&A後の労働条件の変更や社内ルールの変化等により、従業員との軋轢が⽣じて、優秀な⼈材が流出してしまうリスクがあります。特に買収対象企業のキーマンとは、タイミングを⾒計らって待遇⾯や今後のビジョン等について、きちんと話し合いを⾏い、理解を得ておくことが⼤切です。

-

マッチング

-

ノンネームシートでのご検討譲渡案件を匿名加工したノンネームシートで、興味関心があるかご検討いただきます。

-

譲渡希望企業への開示承認

(ネームクリア)ノンネームシートに興味があり、より詳細な情報の開示をご希望される場合は、

譲渡側に貴社の会社名を伝え、情報開示の可否についての確認を行います。 -

秘密保持契約のご締結弊社と秘密保持契約を締結していただきます。

-

企業概要書でのご検討譲渡希望企業の事業内容や財務内容等の全体像が記載された企業概要所にてご検討いただきます。

-

インフォメーションパッケージ

でのご検討検討を前に進める場合は関心表明を提出していただき、その後、譲渡希望企業の決算書類などの詳細資料をファイリングした「インフォメーションパッケージ」を貸出させていただきます。 -

譲渡希望企業とのQ&A各種資料でのご検討を踏まえて、必要に応じて、追加資料の提供や追加のご質問対応を弊社を通じて行います。

-

トップ面談譲渡希望企業と買取希望企業でのトップ面談・会社見学をセッティングします。

この場で、直接相手の人柄、事業内容、企業文化・組織風土等をご確認いただきます。

-

-

エグゼキューション

-

意向表明書のご提出M&Aを前に進めることについての相手先への正式なオファーとして、原則として意向表明書を提出していただきます。

-

各種条件調整意向表明書をベースに弊社にて譲渡側との各種条件調整を行います。

-

提携仲介契約

(アドバイザリー契約)の締結弊社と提携仲介契約(アドバイザリー契約)を締結していただきます。 -

基本合意契約の締結最終契約前の仮契約を締結します。契約内容は主に、①売買金額などの大まかな条件面②買手への独占交渉権の付与③売手における買収監査への協力④クロージングまでの善選注意義務等になります。

-

買収監査買収希望企業が調査対象範囲を定め、譲渡希望企業の実地調査を行います。

1〜3日程度で終了します。 -

最終条件の交渉・決定買収監査の結果を踏まえて、最終的な条件の調整を行います。

-

最終契約の締結・

デリバリー・決済最終契約を締結し、クロージングに至ります。

クロージング時点で譲渡代金の決済を行います。

-